Van huis uit krijg je mee dat sparen verstandig is. Maar, beleggen levert meer op hoor je in de wandelgangen. Of je moet sparen of beleggen hangt af van verschillende factoren, zoals je financiële doelen, risicobereidheid, tijdsbestek en kennis over beleggen. Hier zijn enkele overwegingen om je te helpen beslissen.

Sparen of beleggen? de overwegingen

- Financiële doelen

Stel jezelf de vraag waarom je wilt sparen of beleggen. Als je geld op korte termijn nodig hebt (bijvoorbeeld voor een noodgeval of een geplande aankoop binnen enkele jaren), is sparen meestal de veiligere optie. Als je echter streeft naar groei op lange termijn, zoals pensioenopbouw of vermogensgroei, kan beleggen geschikter zijn. - Risicobereidheid

Beleggen brengt meer risico met zich mee dan sparen, omdat de waarde van beleggingen kan schommelen. Als je een laag risico wilt nemen en het belangrijk vindt om je kapitaal te beschermen, kan sparen de betere keuze zijn. Als je bereid bent om enig risico te aanvaarden voor potentieel hogere opbrengsten, kan beleggen passender zijn. - Tijdsbestek

Hoe lang ben je bereid je geld vast te zetten? Als je binnenkort toegang tot je geld wilt hebben, is sparen logischer, omdat beleggingen tijd nodig hebben om te groeien en zich te herstellen van eventuele marktschommelingen. - Kennis en expertise

Beleggen vereist enige kennis en begrip van financiële markten, verschillende beleggingsinstrumenten en risicomanagement. Als je hier weinig ervaring mee hebt, kan het verstandig zijn om jezelf eerst goed te informeren voordat je gaat beleggen. Anders loop je het risico om verkeerde beslissingen te nemen. - Diversificatie

Als je besluit te beleggen, is het belangrijk om je investeringen te diversifiëren. Dit betekent dat je je geld spreidt over verschillende activaklassen (zoals aandelen, obligaties, onroerend goed, etc.) om je risico te verminderen. - Financiële situatie

Hoe zit het met je huidige financiële situatie? Heb je voldoende noodfonds voor onvoorziene uitgaven? Zorg ervoor dat je eerst een financiële basis hebt voordat je gaat beleggen.

In het algemeen kunnen sparen en beleggen elkaar aanvullen. Een gezonde financiële strategie omvat vaak zowel spaargeld voor kortetermijndoelen als beleggingen voor langetermijndoelen. Het is verstandig om advies in te winnen bij financiële experts voordat je een beslissing neemt, zodat je een plan kunt maken dat past bij jouw unieke situatie en doelen.

Vermogen opbouwen

Sparen en beleggen zijn beide manieren om vermogen op te bouwen. Sparen is veiliger omdat je geen kans loopt om geld kwijt te raken. Dit in tegenstelling tot beleggen waar je wel kans hebt om je inleg te verliezen bij tegenvallende resultaten.

Historisch gemiddeld rendement sparen of beleggen

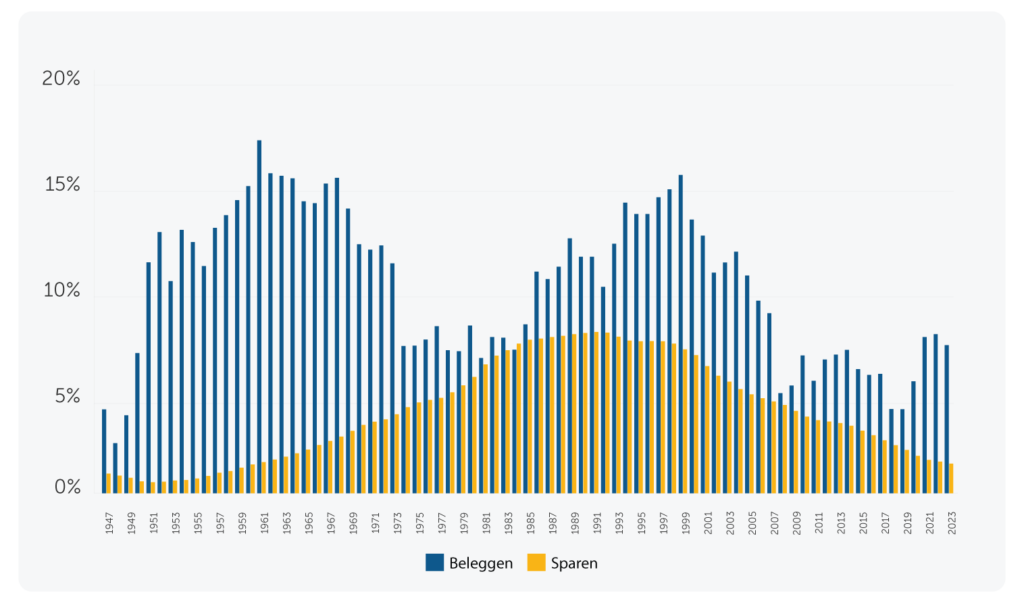

Om wat meer inzicht te krijgen in de redenen om te sparen geven we hieronder wat data van de afgelopen 20 jaar.

Kijken we naar alle periodes van 20 jaar? Dan was er geen enkele periode met een negatief rendement meer. Dat betekent trouwens niet dat er geen negatieve jaren tussen zaten: die waren er genoeg. Het betekent wel dat het sinds 1947 niet uitmaakte wanneer je begon met beleggen. Want als je minstens 20 jaar belegde, was het gemiddelde jaarlijkse rendement altijd positief (en bovendien altijd hoger dan het rendement van een spaarrekening).

| Model | Zeer offensief | Offensief | Neutraal | Defensief | Zeer defensief |

|---|---|---|---|---|---|

| 2010 | 6,28% | 5,64% | 5,00% | 4,37% | 3,73% |

| 2011 | -5,50% | -2,79% | -0,08% | 2,62% | 5,33% |

| 2012 | 13,05% | 11,01% | 9,98% | 6,95% | 4,92% |

| 2013 | 24,54% | 18,79% | 13,04% | 7,28% | 1,53% |

| 2014 | 8,94% | 8,93% | 8,91% | 8,90% | 8,88% |

| 2015 | 1,05% | 0,86% | 0,66% | 0,46% | 0,27% |

| 2016 | 7,26% | 6,31% | 5,35% | 4,39% | 3,44% |

| 2017 | 15,60% | 12,21% | 8,82% | 5,43% | 2,04% |

| 2018 | -9,21% | -7,19% | -5,18% | -3,16% | -1,14% |

| 2019 | 22,75% | 18,84% | 14,94% | 11,03% | 7,13% |

| 2020 | 10,61% | 8,11% | 6,83% | 5,49% | 4,08% |

| 2021 | 22,50% | 14,92% | 9,86% | 4,80% | -0,25% |

| 2022 | -15,97% | -15,77% | -15,63% | -15,49% | -15,35% |

| 2023 | 17,85% | 14,02% | 11,47% | 8,92% | 6,37% |

| 2024 | 20,05% | 14,30% | 10,46% | 6,63% | 2,79% |

| Gemiddeld | 8,64% | 6,77% | 5,26% | 3,71% | 2,10% |

Hierboven tonen we de gemiddelde rendementen van beleggingsfondsen via BrandNewDay. Als we bijvoorbeeld voor een gemiddeld beleggingsprofiel gaan (neutraal) zien we bepaalde jaren een dip zoals 2018 met de bankencrisis en 2022 met de coronacrisis. Maar over 20 jaar genomen is het gemiddelde rendement 5,26%. Dit behaal je met een spaarrekening eigenlijk nooit.

Top 3 spaarrekening (vrij opneembaar)

|

|

rente

|

winst over looptijd

|

||||||

|

|

2,01%

rente

|

winst over 1 jaar

|

||||||

|

|

2,00%

rente

|

winst over 1 jaar

|

||||||

|

|

2,00%

rente

|

winst over 1 jaar

|

Klarna Bank uit Zweden is met een landen rating van AAA de meest veilige keuze. De minimale inleg is slechts €500.

Klarna Bank review 2025: Direct sparen via Klarna of Raisin? welke optie is de beste?

Wil je je spaargeld veilig en eenvoudig laten groeien met een aantrekkelijke rente? De van oorsprong Zweedse betaaldienstverlener Klarna speelt […]

Top 3 deposito (termijnsparen)

|

|

rente

|

looptijd

|

winst over looptijd

|

|||||||

|

|

2,65%

rente

|

1 jaar

looptijd

|

winst over 1 jaar

|

|||||||

|

|

2,40%

rente

|

1 jaar

looptijd

|

winst over 1 jaar

|

|||||||

|

|

2,40%

rente

|

1 jaar

looptijd

|

winst over 1 jaar

|

|||||||

|

|

2,25%

rente

|

1 jaar

looptijd

|

winst over 1 jaar

|

SME Bank uit Litouwen biedt de hoogste rente met een minimale inleg van €10.000. Banca Sistema is een bank uit Italië met een minimale inleg van €20.000.

Banca Sistema review en ervaringen: Nieuwe aanbieder deposito Italië

Dit keer Banca Sistema uit Italië. Het is mogelijk om te sparen bij deze partij via bankenplatform Raisin. Waar moet […]

Beste beleggingsrekeningen Top 3

Wanneer je liever zelf belegt en graag de markt volgt, kun je aandelen of obligaties kopen via een partij die een eigen handelsplatform aanbiedt en de laagste tarieven hanteert. DEGIRO, eToro en BrandNewDay zijn op dit moment populaire aanbieders.

Conclusie: Sparen of beleggen?

Als we kijken naar rendement is beleggen eigenlijk altijd slimmer dan sparen. Maar, dan hebben we het wel over een lange beleggingshorizon. In het algemeen kunnen sparen en beleggen elkaar aanvullen. Een gezonde financiële strategie omvat vaak zowel spaargeld voor kortetermijndoelen als beleggingen voor langetermijndoelen.

Disclaimer: Beleggen kent risico’s. Je kunt je inleg (deels) verliezen